Mudanças entre as edições de "A7Pharma:Configurar perfil ICMS"

(Adicionei o ambiente) |

|||

| Linha 81: | Linha 81: | ||

'''Tabela de Incidência Monofásica''' '''- Vigência 01/01/2018''' | '''Tabela de Incidência Monofásica''' '''- Vigência 01/01/2018''' | ||

[[Arquivo:Tabela.png|nenhum|miniaturadaimagem|650x650px|Tabela de Incidência Monofásica.]] | [[Arquivo:Tabela.png|nenhum|miniaturadaimagem|650x650px|Tabela de Incidência Monofásica.]] | ||

| + | |||

| + | {{Votacao}} | ||

| + | [[Categoria:Status:Rascunho]] | ||

| + | __NOTOC__ | ||

Edição das 15h27min de 12 de junho de 2018

Esse artigo encontra-se em desenvolvimento no momento, e pode não estar completo ou atualizado o suficiente para ser considerado uma fonte segura de informação. Por favor, aguarde atualizações em breve.

Problema / Pergunta

Como configurar um perfil ICMS?

Ambiente

A7Pharma 2.06.6.0

Solução / Resposta:

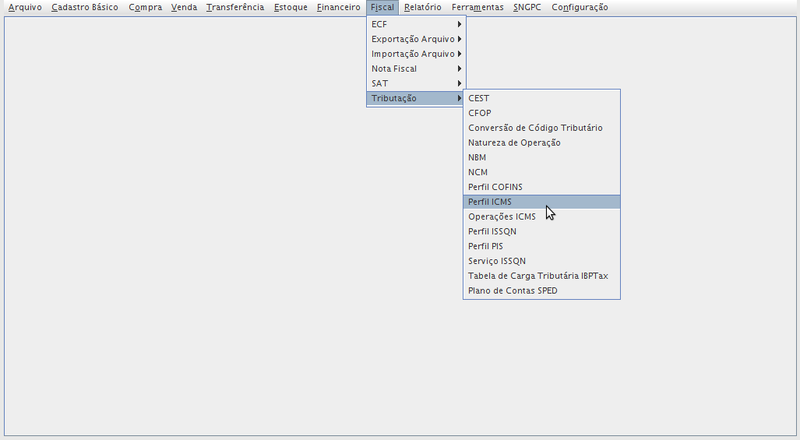

No A7Pharma Retaguarda acessar Fiscal > Tributação > Perfil ICMS:

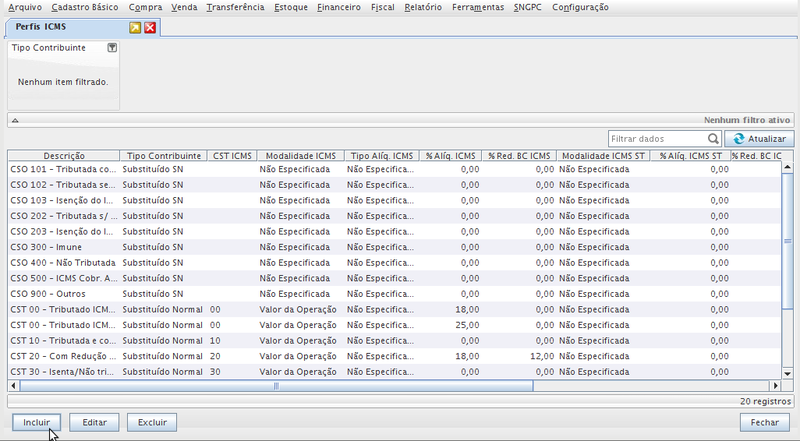

Na tela de Perfil ICMS clicar em incluir:

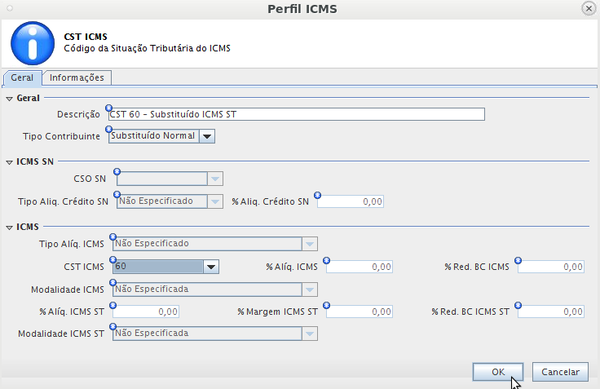

Preencher os campos necessários para o perfil ICMS que está sendo incluído e clicar em OK:

Para criar um padrão, colocar na descrição o CST/CSO que está sendo inserido.

Realizar o mesmo procedimento para todos os perfis ICMS.

Abaixo segue a listagem de alguns perfis ICMS com suas respectivas configurações:

Tributado ICMS

Tributado ICMS (Regime Tributário: Lucro Real ou Presumido)

Nome: CST 00 - Tributado ICMS 12 % CST : 00 %Alíq.ICMS : 12% Modalidade da Base de Calculo: 3 - Valor da Operação (Pode existir outras modalidades Confirmar com o contador da empresa) Nome: CST 00 - Tributado ICMS 18 % CST : 00 %Alíq.ICMS : 18% Modalidade da Base de Calculo: 3 - Valor da Operação (Pode existir outras modalidades Confirmar com o contador da empresa)

Tributado ICMS (Regime Tributário: Simples Nacional)

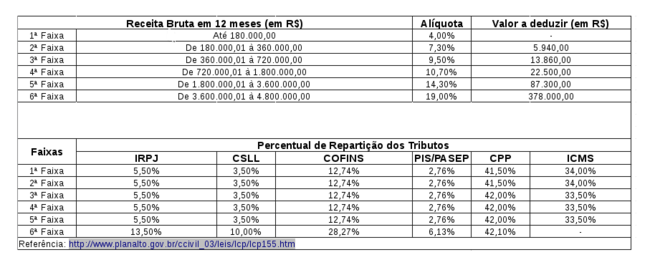

Nome: CSO 101 - Tributado ICMS SN CSO SN: 101 %Alíq.Crédito SN : Consultar a coluna ICMS na tabela presente no final da página conforme o faturamento dos últimos 12 meses da empresa Modalidade da Base de Calculo: -

Não Tributado ICMS

Não Tributado ICMS (Regime Tributário: Lucro Real ou Presumido)

Nome: CST 41 - Não Tributado CST : 41 %Alíq.ICMS : - Modalidade da Base de Calculo: -

Não Tributado ICMS (Regime Tributário: Simples Nacional)

Nome: CSO 400 - Não Tributado SN CSO SN : 400 %Alíq.Crédito SN : - Modalidade da Base de Calculo: -

Isento ICMS

Isento ICMS (Regime Tributário: Lucro Real ou Presumido)

Nome: CST 40 - Isento CST : 40 %Alíq.ICMS : - Modalidade da Base de Calculo: -

Isento ICMS (Regime Tributário: Simples Nacional)

Nome: CSO 103 - Isento SN CSO SN : 103 %Alíq.Crédito SN : - Modalidade da Base de Calculo: -

Isento ICMS SAT (Imune – apenas para optantes pelo Simples Nacional que utilizam SAT)

Nome: CSO 300 - Isento SN CSO SN : 300 %Alíq.Crédito SN : - Modalidade da Base de Calculo: -

Substituído ICMS

Substituído ICMS (Regime Tributário: Lucro Real ou Presumido)

Nome: CST 60 - Substituído ICMS ST CST : 60 %Alíq.ICMS : - %Alíq.ICMS ST : - Modalidade da Base de Calculo: -

Substituído ICMS (Regime Tributário: Simples Nacional)

Nome: CSO 500 - Substituído ICMS ST SN CSO SN: 500 %Alíq.Crédito SN : - Modalidade da Base de Calculo: -

Tabela de Incidência Monofásica - Vigência 01/01/2018