Esta página não tem nenhuma revisão aprovada.

Problema / Pergunta

Como configurar um Perfil ICMS?

Ambiente

A7Pharma 2.06.6.0

Solução / Resposta:

- Acessar o A7Pharma-Retaguarda;

- Acessar o menu Fiscal > Tributação > Perfil ICMS;

- Clicar em Incluir;

- Preencher os campos de acordo com cada perfil utilizando as informações tabela abaixo;

- Clicar em OK.

Tributado ICMS

| Tributado ICMS (Regime Tributário: Lucro Real ou Presumido)

|

| Nome

|

CST 00 Tributado ICMS 12%

|

| CST

|

00

|

| % Alíq.ICMS

|

12%

|

| Modalidade da Base de Calculo

|

3 - Valor da Operação (Pode existir outras modalidades Confirmar com o contador da empresa)

|

| Tributado ICMS (Regime Tributário: Lucro Real ou Presumido)

|

| Nome

|

CST 00 - Tributado ICMS 18 %

|

| CST

|

00

|

| % Alíq.ICMS

|

18%

|

| Modalidade da Base de Calculo

|

3 - Valor da Operação (Pode existir outras modalidades Confirmar com o contador da empresa)

|

| Tributado ICMS (Regime Tributário: Simples Nacional)

|

| Nome

|

CSO 101 - Tributado ICMS SN

|

| CSO SN

|

101

|

| % Alíq.Crédito SN

|

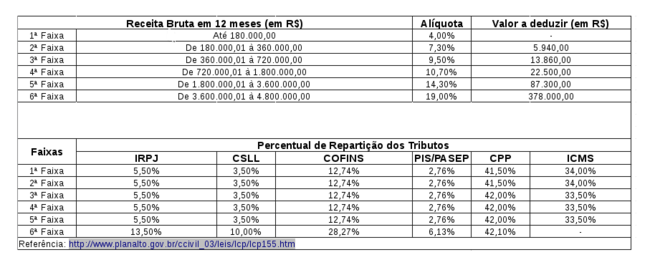

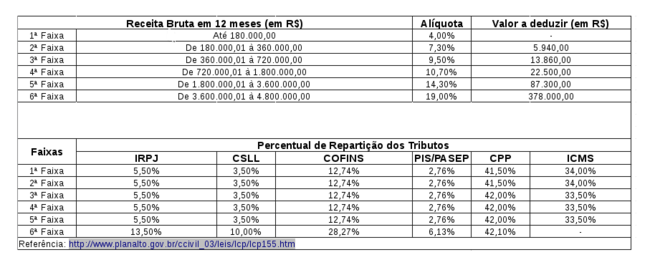

Consultar a coluna ICMS na tabela presente no final da página conforme o faturamento dos últimos 12 meses da empresa e fazer o cálculo conforme explanado abaixo.

|

| Modalidade da Base de Calculo

|

|

Observação: No campo % Aliq. ICMS SN, que consta nas Configurações da Unidade de Negócio, é utilizado para Permissão de aproveitamento de crédito de ICMS de documento emitido por Simples Nacional quando a venda sair com CSOSN 101.

Deve ser informado a parcela do crédito do ICMS no campo correta na nota fiscal eletrônica, caso o mesmo não seja informado no campo correto não será possível tomar o crédito devido, e caso utilize o crédito sem estar destacado no campo da nota fiscal eletrônica poderá ter problemas com fisco em seus cruzamentos de malha fiscal.

Para preenchimento correto deste campo, solicitar essa informação com o contador, pois, deverá efetuar o cálculo, conforme Alíquota do ICMS, deve ser informada obrigatoriamente conforme o cálculo vigente na LEI COMPLEMENTAR Nº 155, DE 27 DE OUTUBRO DE 2016, e seus Anexo I desta Resolução, da seguinte forma: {[(RBT12 × alíquota nominal) – (menos) Parcela a Deduzir]/RBT12} × Percentual do ICMS.

(Lei Complementar nº 123, de 2006, art. 23, §§ 1º, 2º, 3º e 6º; art. 26, inciso I e § 4º).

Exemplo: Para faturamento 4% e o percentual 34%, assim o crédito será de 1,36%. (essa faixa não teve Parcela a Deduzir)

Não Tributado ICMS

| Não Tributado ICMS (Regime Tributário: Lucro Real ou Presumido)

|

| Nome

|

CST 41 - Não Tributado

|

| CST

|

41

|

| % Alíq.ICMS

|

|

| Modalidade da Base de Calculo

|

|

| Não Tributado ICMS (Regime Tributário: Simples Nacional)

|

| Nome

|

CSO 400 - Não Tributado SN

|

| CSO SN

|

400

|

| % Alíq.Crédito SN

|

|

| Modalidade da Base de Calculo

|

|

Isento ICMS

| Isento ICMS (Regime Tributário: Lucro Real ou Presumido)

|

| Nome

|

CST 40 - Isento

|

| CST

|

40

|

| % Alíq.ICMS

|

|

| Modalidade da Base de Calculo

|

|

| Isento ICMS (Regime Tributário: Simples Nacional)

|

| Nome

|

CSO 103 - Isento SN

|

| CSO SN

|

103

|

| % Alíq.Crédito SN

|

|

| Modalidade da Base de Calculo

|

|

| Isento ICMS SAT (Imune – apenas para optantes pelo Simples Nacional que utilizam SAT)

|

| Nome

|

CSO 300 - Isento SN

|

| CSO SN

|

103

|

| % Alíq.Crédito SN

|

|

| Modalidade da Base de Calculo

|

|

Substituído ICMS

| Substituído ICMS (Regime Tributário: Lucro Real ou Presumido)

|

| Nome

|

CSO 300 - Isento SN

|

| CST

|

60

|

| % Alíq.ICMS

|

|

| Modalidade da Base de Calculo

|

|

| Substituído ICMS (Regime Tributário: Simples Nacional)

|

| Nome

|

CSO 500 - Substituído ICMS ST SN

|

| CSO SN

|

500

|

| % Alíq.Crédito SN

|

|

| Modalidade da Base de Calculo

|

|

Tabela de Incidência Monofásica - Vigência 01/01/2018

Tabela de Incidência Monofásica.

Este conteúdo foi útil para você?

Então curta esse artigo!